No universo tributário brasileiro, um imposto em particular destaca-se como um verdadeiro enigma para empreendedores e contadores: o ICMS-ST, ou Imposto sobre Circulação de Mercadorias e Serviços com Substituição Tributária. Como um quebra-cabeças complexo, ele desafia os conhecimentos e a paciência daqueles que se aventuram em decifrá-lo. Imagine um sistema de tributação que foge das […]

No universo tributário brasileiro, um imposto em particular destaca-se como um verdadeiro enigma para empreendedores e contadores: o ICMS-ST, ou Imposto sobre Circulação de Mercadorias e Serviços com Substituição Tributária. Como um quebra-cabeças complexo, ele desafia os conhecimentos e a paciência daqueles que se aventuram em decifrá-lo.

Imagine um sistema de tributação que foge das regras convencionais, onde a responsabilidade pelo pagamento do imposto é transferida ao longo da cadeia produtiva. Agora, acrescente a isso uma série de regras, exceções e fórmulas misteriosas que se entrelaçam como fios emaranhados, sim, esse é o ICMS-ST, uma verdadeira teia tributária que enreda empresários e profissionais da área.

Mas não se deixe intimidar pela complexidade. Atrás dessa cortina de mistério, há um jogo de estratégia onde conhecimento e habilidade são as peças-chave para desvendar seus segredos. Conhecer a legislação, entender os critérios de cálculo e dominar as nuances da substituição tributária são passos essenciais para desvendar esse enigma fiscal.

E esperamos que esse artigo possa ajudar você a enfrentar de frente e sem medo o ICMS-ST.

Você está preparado (a)?

Mas o que é ICMS-ST? Para que serve?

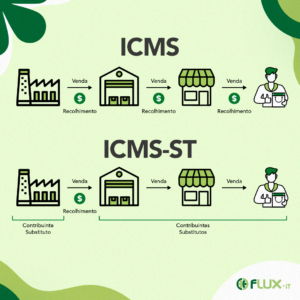

O Imposto sobre Circulação de Mercadorias e Serviços com Substituição Tributária, é um regime especial de arrecadação do ICMS, um dos principais impostos estaduais no Brasil. Esse regime atribui a responsabilidade pelo recolhimento do imposto a um único contribuinte da cadeia de produção e comercialização de determinado produto.

A sua previsão legal está no Art. 150 da Constituição Federal:

Art. 150. Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios:

(…)

§ 7º A lei poderá atribuir a sujeito passivo de obrigação tributária a condição de responsável pelo pagamento de imposto ou contribuição, cujo fato gerador deva ocorrer posteriormente, assegurada a imediata e preferencial restituição da quantia paga, caso não se realize o fato gerador presumido.

Em resumo, o ICMS-ST ocorre quando o Estado antecipa a cobrança do imposto sobre toda a cadeia de circulação de mercadorias, desde o fabricante até o consumidor final, atribuindo a um contribuinte específico, geralmente o primeiro (fabricante ou importador), a obrigação de recolher o ICMS devido por toda a cadeia.

Essa sistemática tem como objetivo simplificar a arrecadação do imposto e evitar a sonegação fiscal, além de facilitar o controle e a fiscalização por parte das autoridades fazendárias. Dessa forma, o ICMS-ST busca evitar a fragmentação do pagamento do imposto ao longo da cadeia de circulação de mercadorias.

Vale a pena ressaltar que o cálculo do ICMS-ST envolve uma fórmula complexa, que leva em consideração o valor da mercadoria, a margem de valor agregado, a alíquota do ICMS e outras variáveis estabelecidas por cada estado. Confira abaixo um exemplo:

A Indústria X decidiu assumir a figura de substituto tributário e efetuou o recolhimento do ICMS próprio e do ICMS-ST.

Com isso, nem o Atacadista que comprou da Indústria, nem o Varejista que comprou do Atacadista e vendeu para o Consumidor Final, precisarão se preocupar com o pagamento do ICMS, já que o mesmo já foi debitado pela Indústria. Legal né?

A mesma pode ser feita de três modos: Substituição Tributária para frente, Substituição Tributária para trás e Substituição Tributária Concomitante.

Confira mais infos na imagem abaixo:

Mas quando o ICMS-ST não pode ser realizado?

1- Microempresas e Empresas de Pequeno Porte: Em muitos estados, as microempresas (ME) e empresas de pequeno porte (EPP) estão isentas ou possuem tratamento tributário diferenciado. Nessas situações, o ICMS-ST não é aplicável.

2 – Importação direta: Quando ocorre a importação direta de produtos do exterior, a substituição tributária não é aplicada, uma vez que o ICMS-ST se refere à circulação interna de mercadorias.

3 – Substituição da mesma mercadoria: Exemplo: Saída de indústria de cereais para outra fabricante de cereais.

4 – Produtos não sujeitos à Substituição Tributária: Alguns produtos específicos não estão sujeitos à substituição tributária. Isso pode incluir itens de baixo valor, medicamentos, produtos agrícolas, entre outros. Nesses casos, a substituição tributária não é aplicada, e o ICMS é recolhido normalmente em cada etapa da cadeia de circulação de mercadorias.

5 – Mercadoria utilizada para industrialização: Em casos onde a mercadoria é utilizada como matéria-prima para a produção de um produto ou prestação de serviço. Exemplo: Indústria de pneus vende para montadora de caminhões.

6 – Bens ou mercadorias produzidas em escala industrial: Como por exemplo um fabricante de tijolos.

7 – Regimes Especiais: Em determinadas situações, empresas podem solicitar regimes especiais de tributação, como o Simples Nacional ou outros regimes simplificados. Esses regimes podem ter regras próprias de recolhimento de ICMS, que podem não incluir a substituição tributária.

Lembrando sempre que é fundamental consultar a legislação vigente e as normas estaduais para verificar as condições específicas em relação à aplicação do ICMS-ST em cada estado, pois as regras podem sofrer variações e atualizações.

Códigos fiscais importantes

- NCM (Nomenclatura Comum do Mercosul)

- CEST (Código Especificador de Substituição Tributária)

- MVA (Margem de Valor Agregado)

- CFOP (Código Fiscal de Operações e de Prestações de mercadorias e serviços)

- CSOSN (Código de Situação Tributária para o Simples Nacional)

- CST (Código de Situação Tributária)

- CRT (Código de Regime Tributário)

Mas como calcular o ICMS-ST?

O primeiro passo é descobrir a base de inter (também conhecido como ICMS próprio ou ICMS Inter).

Base ICMS Inter = (Valor do Produto + Frete + Seguro + Despesas Acessórias – Descontos)

Valor do ICMS Inter = Base ICMS Inter * (Alíquota ICMS Inter/100)

Após descobrir a base inter, é necessário calcular a base de cálculo da Substituição Tributária do ICMS, nesse exemplo estamos levando em consideração o valor do IPI e MVA.

Base ICMS-ST = (Valor do Produto + IPI + Frete + Seguro + Despesas Acessórias – Descontos) * 1 + (%MVA/100)

E após tudo isso podemos finalmente utilizar a fórmula do ICMS-ST.

Valor do ICMS-ST = (Base do ICMS-ST * (Alíquota do ICMS intra/100)) – Valor do ICMS Inter

Lembrando que nem todos os produtos podem recolher o ICMS-ST, então é indicado verificar no site do CONFAZ.

É possível automatizar o pagamento do ICMS-ST?

Sim! Com o Banco Útil é possível automatizar o pagamento dos tributos da sua empresa, através da nossa carteira digital, além de ganhar mais organização ao centralizar o pagamento em um único local, você também ganhará mais tempo útil, para focar no que realmente importa.

Clique no banner abaixo e agende já uma demonstração gratuita.